L’anno 2015 delle cucine componibili si è chiuso con un guadagno medio sul 2014. Stabilire quale sia stato il livello di questo guadagno dipende dalle fonti e dalle metodologie con cui viene stimato. Il nostro metodo di consultare in maniera incrociata il trade tradizionale e il consumatore finale consente sicuramente di evidenziare contraddizioni, sempre che ce ne siano, tra le reticenze plausibili degli operatori commerciali e al contrario l’assenza di reticenza su temi così poco sensibili da parte del consumatore finale. Nel nostro caso non abbiamo riscontrato differenze, nel senso che il volume di cucine stimato partendo dai canali di vendita era simile a quello ottenuto partendo dalle dichiarazioni del consumatore finale: abbiamo deciso che era un segnale sufficiente di validazione, per fissare i dati di sell out di questo mercato a 604mila unità di cucine componibili complessivamente vendute nel 2015 su tutti i canali.

1. Il sentiment dei punti vendita

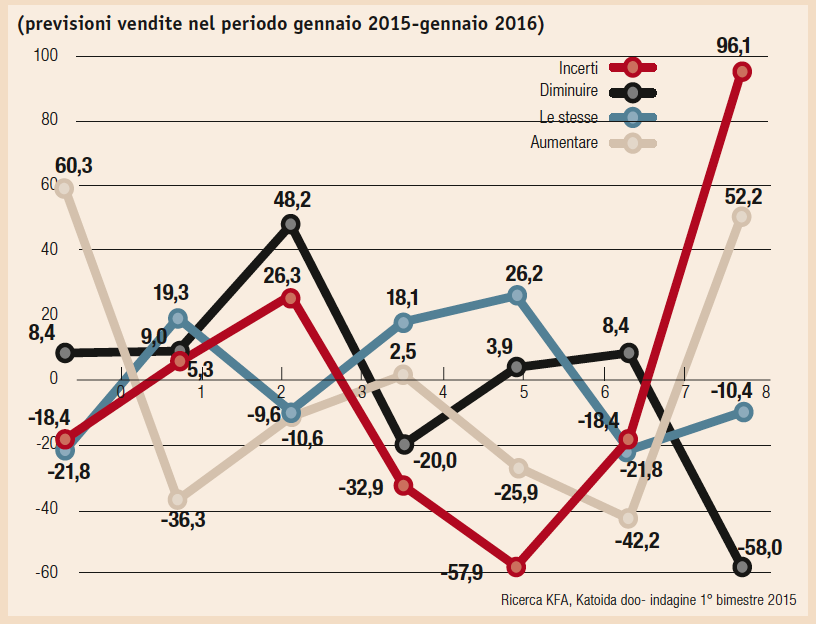

È comprensibile che con un risultato di questo tipo, un operatore che dal 2010 al 2014 ha visto ridurre il proprio business del 36%, non possa che manifestare prudenza, anche di fronte a una crescita, come appare dal grafico 1, in cui sono state messe in sequenza le previsioni a breve di questi operatori (relative al bimestre successivo all’intervista), a partire dal primo bimestre del 2015. La tendenza più evidente si manifesta con il calo dei pessimisti (tratteggio nero), mentre crescono dalla stessa data gli incerti. Infine, coloro che prefigurano un andamento positivo a breve sono in lievissimo calo.

È comprensibile che con un risultato di questo tipo, un operatore che dal 2010 al 2014 ha visto ridurre il proprio business del 36%, non possa che manifestare prudenza, anche di fronte a una crescita, come appare dal grafico 1, in cui sono state messe in sequenza le previsioni a breve di questi operatori (relative al bimestre successivo all’intervista), a partire dal primo bimestre del 2015. La tendenza più evidente si manifesta con il calo dei pessimisti (tratteggio nero), mentre crescono dalla stessa data gli incerti. Infine, coloro che prefigurano un andamento positivo a breve sono in lievissimo calo.

In effetti a sollevare sensibilmente il mercato non sono stati i risultati di questo canale quanto quelli della grande distribuzione del mobile che, a nostro avviso, ha prodotto sul 2014 un risultato a due cifre provocando, come spesso succede a questi operatori, uno scompaginamento del mercato sul fronte del price for value, in cui il “price” della composizione media nella GDO è inferiore del 36%.

Canali, prezzo e macro-aree

È ovvio che a queste condizioni il mercato non ha altra scelta che separare nettamente il posizionamento dei due canali principali (punti vendita di mobili tradizionali e GDO) agendo perlomeno su due delle componenti in grado di contrastare (anche se a medio termine) l’enorme potere del prezzo: la qualità intrinseca e percepita di materiali, lavorazioni e design da un lato; il livello di servizio e la garanzia post acquisto dall’altro.

In ogni caso la tendenza riscontrata nei punti vendita tradizionali, di inseguire la grande distribuzione sul terreno del prezzo, deve essere immediatamente bloccata, anche perché il “consumo” di un bene quale l’arredo cucina ha delle caratteristiche che, nell’ottica di mantenimento del cliente, sono molto impegnative da gestire. Ad esempio, abbiamo già citato in questa rubrica il fatto che le cucine vengono attualmente sostituite quando hanno un quarto di secolo di vita. Spesso inoltre, la loro vita continua dopo la sostituzione, e quindi impegnarsi a seguire un acquisto del genere per tutta la sua vita attiva può diventare complesso. Il concetto che vogliamo ribadire è che per posizionare i propri prodotti in maniera esclusiva nella mente del consumatore, alla comunicazione dovrebbero essere affiancate altre leve forti, in grado di agire sul lungo periodo. Perché se questo non avvenisse, l’industria di marca condannerebbe il canale distributivo tradizionale a soccombere gradatamente davanti alla potenza della GDO.

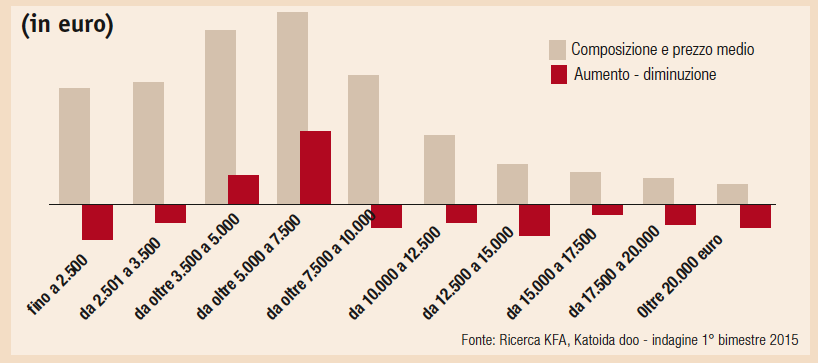

2. Variazioni del prezzo medio di una cucina sul pv

Quello che invece sta succedendo nel canale tradizionale lo si capisce dalla composizione del prezzo medio e dalle sue variazioni (grafico 2). La fascia più importante nella composizione del prezzo medio è quella dei 5000-7500 euro, segnalando inoltre che il 65% delle vendite rilevate è di cucine il cui prezzo è compreso tra i 2500 e i 7500 euro. Le fasce di prezzo che crescono di più sono quelle comprese tra i 3500 e i 7500 euro. Tutte le fasce dai 7500 euro in su appaiono in diminuzione. Il prezzo medio per composizione alla fine del primo bimestre si colloca intorno ai 7100 euro.

Quello che invece sta succedendo nel canale tradizionale lo si capisce dalla composizione del prezzo medio e dalle sue variazioni (grafico 2). La fascia più importante nella composizione del prezzo medio è quella dei 5000-7500 euro, segnalando inoltre che il 65% delle vendite rilevate è di cucine il cui prezzo è compreso tra i 2500 e i 7500 euro. Le fasce di prezzo che crescono di più sono quelle comprese tra i 3500 e i 7500 euro. Tutte le fasce dai 7500 euro in su appaiono in diminuzione. Il prezzo medio per composizione alla fine del primo bimestre si colloca intorno ai 7100 euro.

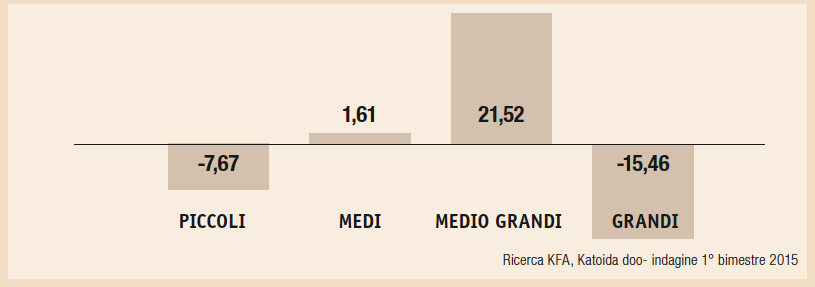

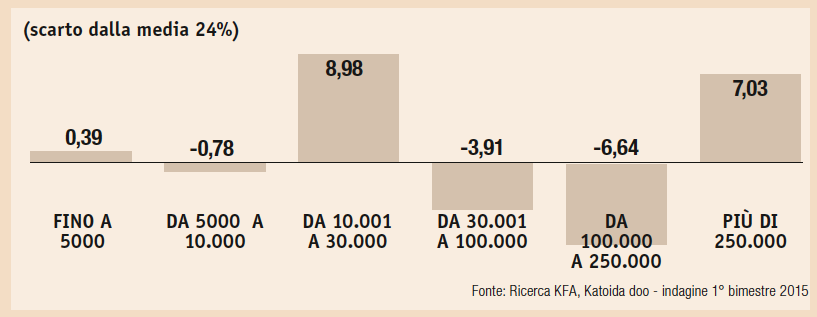

3. Variazioni prezzi rispetto alla dimensione dei pv

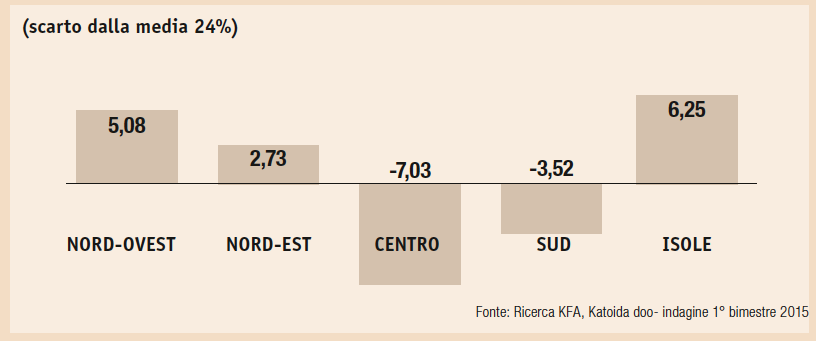

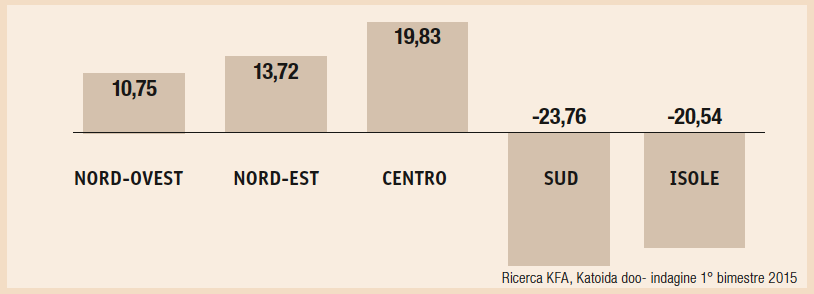

4. Variazioni prezzi rispetto all’area geografica dei pv

Ci sono tuttavia delle variazioni che risultano indotte tanto dalla zona geografica quanto dalle dimensioni del negozio (grafici 3 e 4).

Ci sono tuttavia delle variazioni che risultano indotte tanto dalla zona geografica quanto dalle dimensioni del negozio (grafici 3 e 4).

A livello di zona la tendenza di calo dei prezzi della cucina è più accentuata nel Sud e nelle Isole. Infine, è abbastanza chiara anche la variazione dei prezzi medi se correlata alla dimensione del punto vendita: piccoli e grandi tendono, per motivi sicuramente opposti, a valori più bassi della media, mentre i prezzi più elevati sembrano essere praticati nei negozi medi e medio-grandi.

La perdita di quota dei prezzi più alti è un segnale abbastanza evidente del tentativo di competere con la GDO sulla base del prezzo. É forse grazie a questo che il primo bimestre del 2016 ha prodotto ancora un passo avanti, facendo guadagnare al canale un ulteriore 1% in volumi dal gennaio 2015.

Piccoli ordinativi crescono

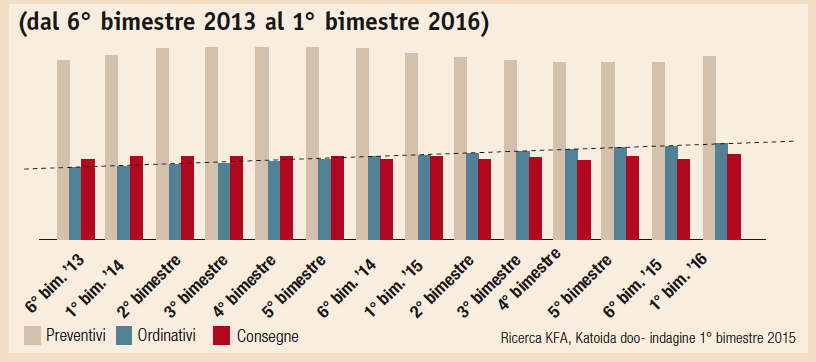

Una visione destagionalizzata del mercato, dal 6° bimestre 2013 in poi, rende comunque evidente la tendenza in essere.

5. Trend preventivi-ordinativi-consegne

Essa appare più accentuata negli ordini e meno evidente nelle consegne, ma sul fatto che il mercato interno da allora tenda a crescere, non c’è alcun dubbio (grafico 5). La dinamica tra ordini e consegne è a nostro avviso legata alla durata di circa due mesi del processo d’acquisto e al progressivo allungarsi dei termini di consegna. É un risultato a cui tuttavia le diverse zone geografiche partecipano in modo differente, come si rileva dalla media delle consegne dichiarate da gennaio 2015 a gennaio 2016. L’Italia centrale mostra un’annata passata sopra la linea mediana, interrotta bruscamente nel primo bimestre 2016, mentre il Nord Ovest, che ha passato buona parte del 2015 nella parte inferiore del grafico, nei primi due mesi di quest’anno sembra aver invertito la tendenza negativa, così come nelle Isole. Più in crisi risulta invece il Nord Est, che mostra un 2015 con qualche sorpasso della linea mediana gennaio, aprile e dicembre), ma che nel 2016 evidenzia ordini ancora più bassi della media.

Essa appare più accentuata negli ordini e meno evidente nelle consegne, ma sul fatto che il mercato interno da allora tenda a crescere, non c’è alcun dubbio (grafico 5). La dinamica tra ordini e consegne è a nostro avviso legata alla durata di circa due mesi del processo d’acquisto e al progressivo allungarsi dei termini di consegna. É un risultato a cui tuttavia le diverse zone geografiche partecipano in modo differente, come si rileva dalla media delle consegne dichiarate da gennaio 2015 a gennaio 2016. L’Italia centrale mostra un’annata passata sopra la linea mediana, interrotta bruscamente nel primo bimestre 2016, mentre il Nord Ovest, che ha passato buona parte del 2015 nella parte inferiore del grafico, nei primi due mesi di quest’anno sembra aver invertito la tendenza negativa, così come nelle Isole. Più in crisi risulta invece il Nord Est, che mostra un 2015 con qualche sorpasso della linea mediana gennaio, aprile e dicembre), ma che nel 2016 evidenzia ordini ancora più bassi della media.

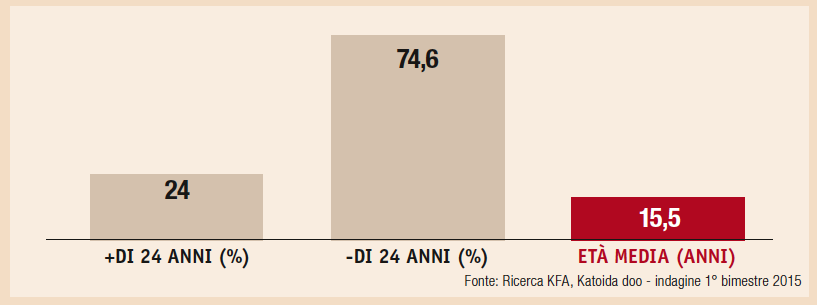

6. L’età delle cucine italiane

Complessivamente un mercato del mobile di marca in moderata ma caparbia ripresa, assistita da un mercato potenziale relativamente ampio, in cui all’età media di 15-16 anni delle cucine italiane si contrappone il sub-universo di quelle che hanno più di 24 anni e quindi in età di sostituzione. Rapportato al panorama italiano significa più o meno 5 milioni di famiglie che hanno una cucina in età da sostituzione, tra cui disputarsene annualmente il 12-13% (grafico 6).

Complessivamente un mercato del mobile di marca in moderata ma caparbia ripresa, assistita da un mercato potenziale relativamente ampio, in cui all’età media di 15-16 anni delle cucine italiane si contrappone il sub-universo di quelle che hanno più di 24 anni e quindi in età di sostituzione. Rapportato al panorama italiano significa più o meno 5 milioni di famiglie che hanno una cucina in età da sostituzione, tra cui disputarsene annualmente il 12-13% (grafico 6).

7. Quota cucine in età di sostituzione per macro-aree geografiche

8. Quota cucine in età di sostituzione per dimensione centro abitato

Pur essendo nel mercato di un bene durevole, lo spazio per muoversi quindi c’è ed è ampio: in altri termini, gli uffici marketing hanno del lavoro da proseguire e portare a termine. A riguardo è interessante anche notare le differenze tra le diverse aree geografiche rispetto alla attuale quantità di cucine in età di sostituzione (grafici 7 e 8).

Pur essendo nel mercato di un bene durevole, lo spazio per muoversi quindi c’è ed è ampio: in altri termini, gli uffici marketing hanno del lavoro da proseguire e portare a termine. A riguardo è interessante anche notare le differenze tra le diverse aree geografiche rispetto alla attuale quantità di cucine in età di sostituzione (grafici 7 e 8).

Con la Ricerca KFA, Kitchen Furniture and Appliance, l’istituto Katoida doo conduce un monitoraggio bimestrale presso i punti vendita tradizionali e specializzati di cucine. La ricerca prevede anche un’indagine semestrale presso le famiglie acquirenti sia di cucine componibili sia di elettrodomestici da incasso. Ambiente Cucina pubblica in esclusiva alcuni dati emersi sull’andamento del mercato.